Así como la “fiebre del oro” atrajo a cientos de miles de buscadores del metal a California a medidos del siglo XIX, hoy los mineros buscan en sus computadores oro digital bajo la forma de criptomonedas.

Oro o humo, según cómo se mire, el bitcoin —la moneda digital más emblemática de las 4.000 que existen en el mercado— ha estado sujeto a una volatilidad extrema.

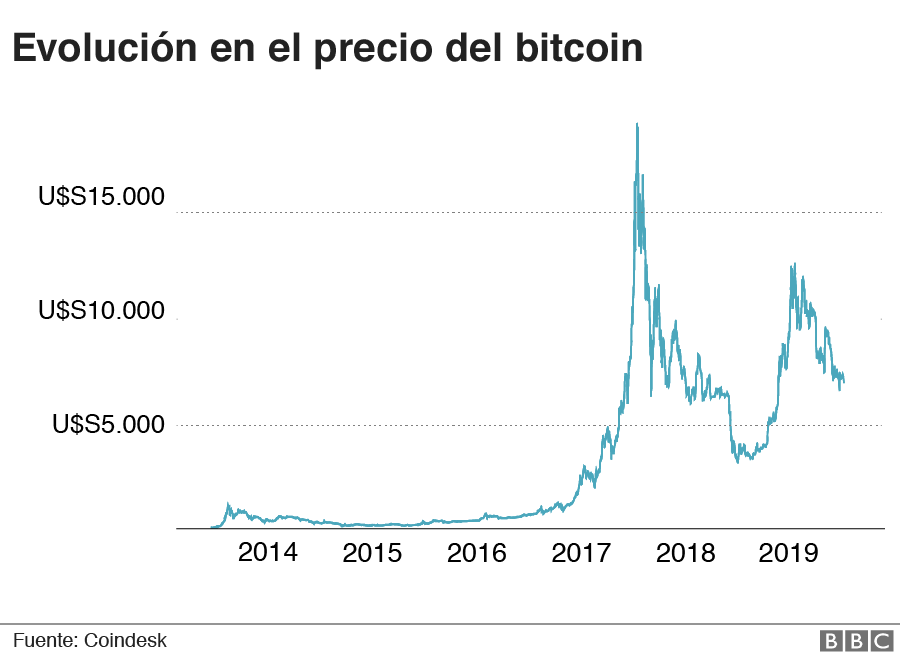

Cuando fue creado, en enero del 2009, el bitcoin valía menos de un dólar, en 2017 casi llegó a los US$20.000, al año siguiente se desplomó hasta los US$3.200, en 2019 saltó otra vez a los US$13.800 y por estos días se acerca a los US$9.000.

¿Ha sido rentable? Quienes los compraron al inicio han tenido una rentabilidad de 9.000.000%, según el medio económico Bloomberg.

Y por las dudas, no sobran ceros en la cifra. Efectivamente estamos hablando de una rentabilidad de nueve millones por cien.

Ahora bien, eso no significa que todos los que han entrado al juego especulativo del dinero digital han resultado ganadores.

Al final todo depende de la regla más simple: a cuánto compraste y por cuánto vendiste.

Es por eso que existen historias de éxito y fracaso en un mercado aún relativamente pequeño, cuyo valor se estima en cerca de US$220.000 millones, equivalente al tamaño de la economía de un país como Grecia o Perú.

“Es mejor que el oro como refugio para los capitales cuando hay una crisis”, le dice a BBC Mundo Javier Pastor, director comercial de la empresa Bit2Me, dedicada a comprar y vender criptomonedas.

Luego del ataque de Irán a las bases estadounidenses en Irak esta semana, en respuesta a la muerte del general iraní Qasem Soleimani a manos de EE.UU., el bitcoin subió un 8% ante la incertidumbre de los inversionistas.

“Mi proyección es que en 2021 el bitcoin llegará a (valer) más de US$100.000”, dice Pastor, convencido de que el dinero digital transformará por completo el sistema financiero en el futuro.

Ese aumento estaría motivado por el desarrollo de la industria y por las circunstancias geopolíticas internacionales, apunta.

Aunque existen proyecciones optimistas entre quienes participan en el negocio (como Antoni Trenchev, cofundador de la plataforma Nexo, que proyecta un precio de US$50.000 hacia finales de este año), abundan en el mercado las voces escépticas.

Uno de ellos es Nouriel Roubini, profesor de la Universidad de Nueva York, quien ha calificado al bitcoin como “la madre de todas las burbujas”, en manos de “charlatanes y estafadores”.

El economista argumenta que “las criptomonedas han dado lugar a una industria criminal completamente nueva, que incluye intercambios extraterritoriales sin regulación, propagandistas pagados y un ejército de estafadores que buscan quedarse con el dinero de inversores minoritarios”.

“A pesar de la abrumadora evidencia de fraude y abuso desenfrenados, los reguladores financieros y las agencias que hacen cumplir la ley permanecen dormidos al volante”, escribió Roubini.

“Debe ser ilegalizado”

El nobel de Economía Joseph Stiglitz ha dicho que el bitcoin “debe ser ilegalizado” porque está hecho para evadir regulaciones y “no sirve ninguna función social útil”.

Desde otra perspectiva, el también nobel de Economía Robert J. Shiller argumenta en su último libro, Narrative Economics: How Stories Go Viral and Drive Major Economic Events, que las narrativas populares (historias simples que pueden ser verdaderas o falsas) tienen una gran influencia económica.

Derechos de autor de la imagenGETTY IMAGES

Derechos de autor de la imagenGETTY IMAGESUna de las razones por las que el bitcoin ha tenido éxito, apunta, es que “se alimentó de una narrativa anarquista, de que el gobierno es innecesario e indigno de confianza”.

Y además es una moneda cuyo origen es desconocido.

“Supuestamente la creó un individuo llamado Satoshi Nakamoto, pero eso nunca ha sido verificado. Ni siquiera sabemos si existe. Hay un elemento de misterio en la narrativa”, explica.

Y “a las personas eso les resulta tan divertido y emocionante como cualquier video viral”.

Una burbuja clásica

Entre los detractores del dinero digital, uno de los argumentos más comunes es que las criptomonedas no son confiables, dado que no tienen un respaldo financiero en el mundo real.

Peter Schiff, jefe de Estrategia Global de la empresa de asesoría financiera Euro Pacific Capital, le dice a BBC Mundo que el del dinero digital es una burbuja clásica.

“No tienen valor intrínseco. A diferencia de las monedas emitidas por gobiernos, ni siquiera son válidas para pagar impuestos”.

Derechos de autor de la imagenGETTY IMAGES

Derechos de autor de la imagenGETTY IMAGESPor su alta volatilidad, agrega, “su valor podría evaporarse de la noche a la mañana”, dado que se ha expandido a base de “pura especulación”.

“A muchas personas les gusta decir que es la versión moderna del oro. Pero eso no es verdad. El oro tiene un valor real en el mercado basado en su escasez y sus propiedades únicas. El bitcoin no es escaso ni único”, dice Schiff.

“El futuro es promisorio”

Con la misma pasión, los que trabajan con divisas digitales defienden su valor y rentabilidad.

“El futuro de las criptomonedas es promisorio”, le dice a BBC Mundo Alex Mashinsky, fundador y director ejecutivo de la plataforma Celsius Network.

Derechos de autor de la imagenGETTY IMAGES

Derechos de autor de la imagenGETTY IMAGESEs uno de los pocos activos con oferta limitada, “lo que garantiza su éxito a largo plazo”.

De hecho, de acuerdo a la estructura del sistema tecnológico con que fue creado el bitcoin hace más de una década, solo pueden existir 21 millones.

Mashinsky compara la ganancia del 9.000.000% del bitcoin en la última década, con la rentabilidad de la mejor acción, Netflix, que llegó a 4.000%.

“Fue muy rentable y el futuro será aún mejor”, argumenta.

“En la segunda mitad de este año veremos nuevas alzas y en 2021 el bitcoin llegará a los US$30.000–US$40.000“.

¿Qué es el ‘halvening’ y cómo puede empujar el precio?

El dinero que utilizamos diariamente es emitido por el banco central de un país. En Estados Unidos es la Reserva Federal el organismo encargado de crear dólares.

Pero en el mundo del dinero digital no hay una autoridad encargada de acuñar criptomonedas.

Las crean los llamados “mineros”, para lo que usan la tecnología blockchain (cadena de bloques).

Derechos de autor de la imagenGETTY IMAGES

Derechos de autor de la imagenGETTY IMAGESSe hace con computadoras que trabajan resolviendo problemas matemáticos. El que lo hace más rápido, recibe como recompensa nuevos bitcoins.

Es por eso que los que tienen una mayor potencia digital instalada, tienen más probabilidades de resolver el problema matemático o “resolver el bloque” de operaciones.

Actualmente, cada vez que los mineros descubren un nuevo bloque (algo que ocurre cada 10 minutos), reciben como recompensa 12,5 nuevos bitcoins.

Cada día se emiten 1.800 bitcoins. Pero eso cambiará en mayo de este año cuando se produzca un fenómeno conocido como “halving del sistema”, una reducción a la mitad de la recompensa en bitcoin que reciben los mineros.

Como a partir de mayo solo se emitirán 900 bitcoins al día, los entusiastas del sistema vaticinan que el precio subirá.

“Eso provocará un incremento de precio, seguro”, dice Javier Pastor, de la empresa Bit2Me.

Después de los dos halving previos —en 2012 y 2016— hubo un alza en el precio del bitcoin del 8.000% en el primer caso y de un 2.000% en el segundo, según datos de Bloomberg.

Pero muchos analistas de mercado dicen que esta vez las condiciones son distintas y nada garantiza que se produzca un incremento.

Por lo pronto, el mercado de las criptomonedas no ha logrado convertirse en un medio de intercambio generalizado como algunos proyectaron hace una década.

Derechos de autor de la imagenGETTY IMAGES

Derechos de autor de la imagenGETTY IMAGESCasos de fraude, robo y otros incidentes también han hecho que los inversores tengan mayor cautela, especialmente desde la caída estrepitosa que lo llevó a un valor apenas superior a los US$3.000.

Sin embargo, quienes han obtenido gigantescas rentabilidades siguen optimistas y argumentan que el éxito que ha tenido la tecnología blockchain es una clara señal de que las criptomonedas llegarán a las nubes.

Aunque también es probable que el escrutinio de los entes reguladores se intensifique.

Nadie puede saber con exacta precisión si el mercado de las criptomonedas terminará siendo el nuevo oro digital o el nuevo humo digital. Eso solo lo puede decir el paso del tiempo.